Устранить асимметрию банковских рисков

Qazaq24.com сообщает, ссылаясь на сайт Kazpravda.KZ.

Если банк оказался вдруг…

Кризис показал, что сама архитектура урегулирования банковской неплатежеспособности во многих странах оказалась не готова к масштабным потрясениям. При этом одним из главных изъянов стало отсутствие четких и заранее определенных процедур урегулирования. До 2008 года большинство юрисдикций применяли к банкам стандартные механизмы банкротства, не учитывающие их системного значения. Когда крупные финансовые институты оказывались на грани краха, решения принимались в пожарном режиме, но все равно запоздало и без четкой стратегии.

Еще одной серьезной проблемой стал так называемый эффект домино. Падение одного крупного банка мгновенно порождало недоверие к другим финансовым институтам и распространялось по всей системе. Крах Lehman Brothers в сентябре 2008 года стал триггером глобальной паники – остановились межбанковские расчеты, ликвидность практически исчезла, и даже финансово устойчивые банки оказались под давлением.

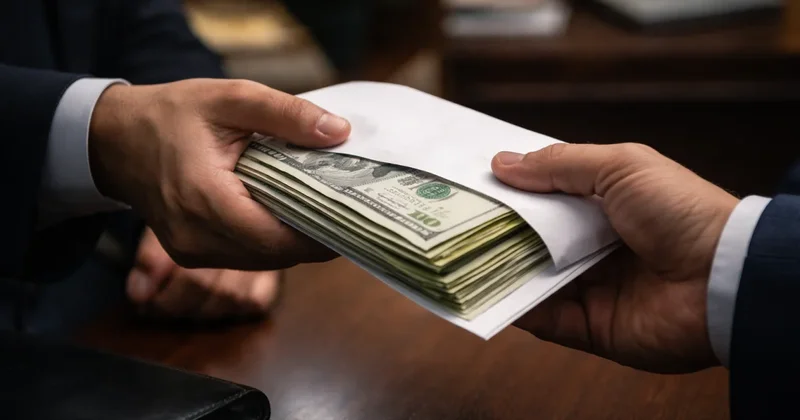

Самым болезненным последствием кризиса стало перекладывание убытков на налогоплательщиков – «моральный риск». Правительства направляли огромные суммы на спасение частных банков, тогда как их акционеры и менеджмент, извлекавшие прибыль в докризисные годы, зачастую не несли соразмерной ответственности. Это подорвало доверие общества к финансовой системе.

Ключевой вопрос общественного договора тех лет формулировался следующим образом: насколько оправдано использование публичных средств для покрытия потерь, возникающих в частном секторе, когда доходы остаются в частном распоряжении?

Именно эта асимметрия и стала стимулом для глобальной реформы системы по урегулированию неплатежеспособности банков, нацеленной на то, чтобы большая часть последствий рискованных решений приходилась на акционеров и инвесторов, а не на рядовых налогоплательщиков.

Казахстан, как и многие другие страны, после кризиса 2008 года столкнулся с серьезными вызовами в банковском секторе. Ряд крупных банков оказался на грани неплатежеспособности, и государству пришлось принять масштабные стабилизационные меры. Использовались разные инструменты, включая докапитализацию за счет бюджетных средств, выкуп проблемных активов и предоставление финансирования через льготные субординированные облигации.

Эти шаги позволили удержать системную стабильность, защитить вкладчиков и обеспечить непрерывность услуг, однако сопровождались заметной нагрузкой на бюджет. В 2017–2020 годах подобные меры применялись вновь, в том числе в рамках Программы повышения финансовой устойчивости. В результате распределение рисков в системе сместилось в сторону государства, тогда как участие частных инвесторов в покрытии убытков оставалось ограниченным.

О разделении ответственности

В ответ на кризис лидеры стран G20 в октябре 2011 года утвердили «Ключевые атрибуты эффективных режимов урегулирования финансовых организаций», разработанные Советом по финансовой стабильности (FSB). Этот документ стал обязательным стандартом для государств «двадцатки», задав базовые принципы и требования к тому, как следует действовать при угрозе неплатежеспособности банков.

Его цель – предупредить системные кризисы, сохранить финансовую стабильность и обеспечить упорядоченное урегулирование проблемных банков. В центре этой архитектуры – принцип, согласно которому убытки банка в первую очередь покрываются за счет его акционеров и инвесторов (механизм bail-in), а не за счет государственного бюджета.

Документ предусматривает создание независимых органов урегулирования с четкими полномочиями, подготовку планов восстановления и планов урегулирования, а также наличие правового инструментария для быстрого и предсказуемого разрешения кризиса: продажи бизнеса и передачи активов и обязательств, создание переходного банка (bridge bank), выделения проблемных активов.

Отдельно закреплен принцип NCWO (No Creditor Worse Off), по которому ни один кредитор не должен оказаться в худшем положении, чем при обычном банкротстве. Его дополняет стандарт TLAC (Total Loss Absorbing Capacity) FSB 2015 года для системно значимых банков. Под TLAC понимается заранее сформированный запас средств для покрытия убытков в виде капитала и долговых инструментов, которые при необходимости можно списать или конвертировать в капитал.

В совокупности эти нормы формируют современную логику финансовой стабильности, где государственное вмешательство применяется лишь как крайняя и временная мера, а риски и убытки несут акционеры и инвесторы.

Особое место занимает глава 6 «Ключевых атрибутов». Это раздел о финансировании урегулирования, который принципиально меняет распределение ответственности между государством и рынком. В соответствии с пунктом 6.1 национальная политика и право должны позволять органам урегулирования не полагаться на прямые бюджетные вливания и государственное владение как на стандартный способ разрешения банковских кризисов. Господдержка рассматривается только как исключение.

Если для сохранения особо важных функций требуется временное государственное финансирование, пункт 6.2 предписывает обеспечить последующее возмещение всех расходов. В первую очередь – за счет акционеров и необеспеченных кредиторов при соблюдении принципа NCWO, а при необходимости – за счет финансового сектора в целом.

Пункт 6.3 ориентирует юрисдикции на развитие частных источников финансирования процесса урегулирования и предлагает две модели.

В модели ex ante отрасль заранее формирует фонды урегулирования, включая страхование вкладов за счет регулярных взносов банков. Это обеспечивает предсказуемость и немедленный доступ к ресурсам в момент стресса, но создает постоянную нагрузку даже в спокойные периоды.

В модели ex post взносы собираются сразу после кризиса. При этой модели нагрузка в мирные годы ниже, однако повышается процикличность, а до поступления взносов часто требуется заимствование или кредитные линии. На практике часто применяется гибридный подход, умеренное накопление взносами ex ante дополняется механизмами ex post.

Базовая идея остается неизменной – вся банковская индустрия финансирует риски, которые сама создает, не перекладывая их на налогоплательщиков. Важным элементом практической готовности являются операционные плейбуки (совокупность пошаговых действий) для участников сети финансовой безопасности. В нее обычно входят Министерство финансов, Центробанк, орган по урегулированию, Агентство по страхованию вкладов, пруденциальный надзор и другие ведомства.

Плейбуки определяют роли и ответственность, порядок обмена информацией, шаблоны публичных сообщений и сценарии активации мер. Такие документы обеспечивают согласованность и скорость действий, сокращают время принятия решений и снижают коммуникационные риски в период стресса.

В 2012–2020 годах положения «Ключевых атрибутов» легли в основу национальных режимов урегулирования во всем Европейском союзе с внедрением директив (BRRD и BRRD II) и созданием Единого механизма резолюции (SRM), в США – с режимом Orderly Liquidation Authority и планами урегулирования по закону Dodd-Frank, в Великобритании – со специальным режимом резолюции и правилами Prudential Regulation Authority и Банка Англии, в Японии – через поправки к закону о страховании вкладов и требования к TLAC, в Китае – через внедрение планов восстановления и урегулирования, а также в Канаде, Швейцарии, Австралии, Сингапуре, Гонконге, Южной Корее и других юрисдикциях.

Иными словами, сегодня весь Европейский союз, США, Великобритания, Китай, Япония и большинство развитых стран опираются на одну и ту же архитектуру, где убытки в первую очередь поглощаются частным сектором, критические функции сохраняются, а вмешательство государства применяется только как исключение.

Государство –

не страховка

Казахстан в эти годы также стремился приблизить свое регулирование к международным стандартам. В 2019 году в Закон РК «О банках и банковской деятельности» были внесены изменения, введена глава 7-2, задавшая базовую архитектуру урегулирования неплатежеспособных банков.

Закон выделил две категории проблемных институтов: банк с неустойчивым финансовым положением и неплатежеспособный банк, установил триггеры и определил набор инструментов урегулирования.

В то же время ряд фундаментальных вопросов оставался нерешенным. Главный из них – отсутствие четкой дифференциации между системно значимыми и обычными банками, из-за чего применялись схожие подходы вне зависимости от возможных последствий для финансовой стабильности. Ключевые решения принимались фактически в «ручном режиме» без заранее установленных критериев, сроков и последовательности действий. Недостаточно были проработаны механизмы предварительного планирования на случай стресса, а также рыночные процедуры передачи активов и распределения убытков.

Не существовало и прозрачной схемы участия государства: кто принимает решение о поддержке, в каком объеме и на каких условиях? В совокупности это снижало предсказуемость режима, повышало регуляторную неопределенность и оставляло пространство для влияния частных интересов.

В этих условиях реформирование становится неизбежным. Принятый пока только в первом чтении Мажилисом Парламента РК проект закона о банках и банковской деятельности предлагает переход к принципиально иной модели урегулирования неплатежеспособности, согласованной с международными стандартами и отражающей уроки прошлых кризисов.

За последние два года агентство совместно с МВФ проработало детальный механизм урегулирования. Казахстан участвует в Базельской консультативной группе при Базельском комитете по банковскому надзору, где подходы обсуждались и проходили внешнюю экспертизу с участием зарубежных партнеров.

Механизм включает три антикризисных режима: усиленный надзор, восстановление финансовой устойчивости и урегулирование неплатежеспособного банка. Переход между режимами осуществляется по заранее установленным триггерам, что обеспечивает своевременное реагирование и предсказуемость действий.

Для предотвращения ухудшения состояния банков вводится обязательная подготовка планов восстановления и планов урегулирования. Планы восстановления фиксируют конкретные меры по стабилизации банка и предотвращению наступления неплатежеспособности и подлежат ежегодному обновлению. Для системно значимых банков дополнительно вводится требование поддерживать достаточную способность к поглощению убытков (TLAC), чтобы при необходимости конвертировать отдельные обязательства в капитал и уменьшить потребность во внешней поддержке.

Участие государства сохраняется только как крайняя мера. Оно допустимо исключительно в отношении системно значимых банков и только после полного использования акционерного капитала и применения механизмов конвертации обязательств. Единственная форма такой поддержки – это прямое вхождение государства в капитал системно значимого банка по решению Совета по финансовой стабильности для сохранения стабильности финансовой системы.

Государственное участие строго ограничено по срокам и условиям. Оно носит возмездный характер, сопровождается сменой собственников и руководства, запретом на дивиденды и бонусы, ограничением рискованных операций и обязательной реализацией плана оздоровления. После восстановления устойчивости банк подлежит продаже новому инвестору, а средства, вложенные государством, возвращаются в бюджет.

Проект закона одновременно устраняет прежнюю практику, не соответствующую международным стандартам и создававшую моральные риски. Исключаются выкуп проблемных активов по номиналу, выпуск льготных субординированных облигаций и предоставление специальных кредитов за счет бюджета.

Четко разграничиваются полномочия государственных органов. Компетенция Правительства и Национального банка закрепляется в части урегулирования системно значимых банков. За агентством закрепляются надзор над реализацией планов восстановления и урегулирования и применение антикризисных режимов ко всем банкам. Координирующая роль возлагается на Совет по финансовой стабильности, который принимает решения о применении мер урегулирования и об участии государства.

В результате меняется философия регулирования: государство не выступает постоянной страховкой, а основную ответственность за принятые риски несут акционеры и инвесторы.

Другие новости на эту тему:

Другие новости на эту тему: Просмотров:135

Просмотров:135 Эта новость заархивирована с источника 12 Ноября 2025 02:02

Эта новость заархивирована с источника 12 Ноября 2025 02:02

Войти

Войти

Новости

Новости Погода

Погода Магнитные бури

Магнитные бури Время намаза

Время намаза Драгоценные металлы

Драгоценные металлы Конвертор валют

Конвертор валют Кредитный калькулятор

Кредитный калькулятор Курс криптовалют

Курс криптовалют Гороскоп

Гороскоп Вопрос - Ответ

Вопрос - Ответ Проверьте скорость интернета

Проверьте скорость интернета Радио Казахстана

Радио Казахстана Казахстанское телевидение

Казахстанское телевидение О нас

О нас

Самые читаемые

Самые читаемые